Ein neues Unternehmen zu gründen ist immer aufregend, aber bevor du deine Geschäftsidee zum Leben erweckst, musst du dir Zeit für die Planung nehmen.

Das Schreiben des Finanzteils deines Geschäftsplans ist eine der wichtigsten Aufgaben auf deinem Weg zum Unternehmer, denn ein Geschäftsplan ohne Zahlen ist nur ein Konzept und kein wirklicher Plan.

Deine Idee, deine Strategie und deine Marketingpläne sind spannende Gesprächsthemen bei einem Bier oder einem Glas Wein, aber seien wir mal ehrlich: Du brauchst Zahlen, um zu beweisen, dass deine Geschäftsidee lebensfähig ist. Das Folgende wird dir helfen, durch diesen kritischen Prozess zu navigieren.

Hier sind ein paar Geschäftsideen, die dich inspirieren sollen.

Was ist ein Finanzplan, und warum brauchst du ihn?

Ein Finanzplan ist ein Teil des Geschäftsplans, der in Zahlen erklärt, wie dein Unternehmen Geld verdienen wird und was es kostet. Ein gut vorbereiteter Finanzplan ist die Grundlage für jedes gesunde und florierende Unternehmen.

Der Zweck eines Finanzplans ist es, einen Überblick über deine geplanten Einnahmen und Ausgaben zu geben. Du wirst in vielen Fällen einen Finanzplan brauchen, zum Beispiel, wenn du Investoren an Bord holen oder einen Bankkredit aufnehmen willst. Aber auch wenn du nicht auf der Suche nach einer externen Finanzierung wärst, solltest du es in deinem eigenen Interesse tun.

Ein Finanzplan dient als Grundlage für dein Budget, deine Strategie und deine Ziele und hilft dir, bessere Entscheidungen zu treffen und dein Unternehmen in die richtige Richtung zu lenken.

Grundlegendes Finanzglossar für angehende Unternehmer/innen

Bevor wir uns in die Kunst der Finanzplanung stürzen, lass uns einige grundlegende Begriffe aus dem Bereich der Unternehmensfinanzen durchgehen.

Umsatz

Der Umsatz ist der Gesamtumsatz deines Unternehmens abzüglich aller zusätzlichen Gebühren wie Mehrwertsteuer oder Umsatzsteuer. Die Einnahmen sagen nichts darüber aus, ob dein Unternehmen profitabel ist oder nicht, sondern nur, wie viel Geld in dein Unternehmen fließt.

Bruttogewinn

Der Bruttogewinn ist der Umsatz abzüglich der direkten Kosten des Umsatzes. Dein Bruttogewinn sollte deine Betriebskosten, Zinsen und Steuern decken.

Reingewinn

Der Reingewinn ist dein Bruttogewinn abzüglich der festen Betriebskosten, der Gehälter, der sonstigen nicht wiederkehrenden Ausgaben, der Zinsen, der Abschreibungen und der Steuern.

Buchhaltung

Alle deine Einnahmen und Ausgaben werden in deiner Buchhaltung dokumentiert. Die wichtigste Aufgabe der Buchhaltung ist es, die Eigentümer und andere Stakeholder des Unternehmens über die finanziellen Transaktionen und die allgemeine Situation des Unternehmens zu informieren.

Denke daran, dass Finanzplanung und Buchhaltung zwei verschiedene Dinge sind. Während ein Finanzplan darauf abzielt, die Zukunft zu prognostizieren und vieles zusammenfasst, blickt die Buchhaltung in die Vergangenheit und ist detaillierter.

Bilanz

Eine Bilanz ist ein Finanzbericht, der die Finanzlage eines Unternehmens zu einem bestimmten Datum darstellt. Die Bilanz fasst das Eigenkapital, die Vermögenswerte und die Verbindlichkeiten eines Unternehmens zusammen. Die Bilanz ist auch ein Teil des Finanzberichts, den du nach jeder Rechnungsperiode erstellst.

Gewinn- und Verlustrechnung

Die Gewinn- und Verlustrechnung ist ein Finanzbericht, der den Gewinn oder Verlust eines Unternehmens während des Geschäftsjahres ermittelt.

Jahresabschlüsse

Jahresabschlüsse sind eine Sammlung von Berichten, die über die Leistung deines Unternehmens in den vergangenen Geschäftsjahren Auskunft geben. Der Inhalt von Jahresabschlüssen variiert von Land zu Land aufgrund der unterschiedlichen Gesetzgebung, aber zu den üblichen Berichten gehören die Gewinn- und Verlustrechnung, die Kapitalflussrechnung, die Bilanz und der Eigenkapitalnachweis.

Jahresabschlüsse und ein Finanzplan sind nicht dasselbe. Jahresabschlüsse basieren auf deinen Buchhaltungsberichten und blicken daher in die Vergangenheit, während ein Finanzplan versucht, die zukünftige Leistung des Unternehmens zu prognostizieren. Ein bestehendes Unternehmen kann die Finanzplanung jedoch auf der Grundlage seiner früheren Jahresabschlüsse erstellen.

Was beinhaltet ein Finanzplan?

Wie bereits erwähnt, enthält ein Finanzplan die voraussichtlichen Einnahmen und Ausgaben deines Unternehmens. Er besteht aus mehreren verschiedenen Komponenten, die auch als Budgets bezeichnet werden. Ein Startup-Unternehmen kann oft alle Teilbudgets in einem Gesamtbudget zusammenfassen, aber es ist nicht ungewöhnlich, separate Budgets für eine detailliertere Finanzübersicht zu erstellen.

Denke daran, dass du realistisch sein solltest, wenn du die Zahlen im Finanzteil deines Geschäftsplans angibst. Zu optimistische Finanzprognosen sind nur schädlich für dich und dein Unternehmen.

Umsatzprognose

Die Finanzplanung beginnt mit der Schätzung deines Umsatzes. Das Umsatzbudget ist das wichtigste Teilbudget deines Finanzplans, denn es sagt aus, wie viel Geld hereinkommt. Auf der Grundlage des geschätzten Umsatzes , solltest du deine Ausgaben anpassen.

Beginne damit, eine Tabelle mit deinen monatlichen Umsatzzielen für die ersten ein bis drei Jahre zu erstellen. Dann listest du alle Produkte und Dienstleistungen auf, die du verkaufst, und ordnest jedem Produkt einen Preis zu. So erfährst du, wie viele Einheiten du verkaufen musst, um dein Verkaufsziel zu erreichen.

Bei einem traditionellen Einzelhandelsgeschäft, das Produkte mit festen Preisen verkauft, ist die Berechnung des Umsatzes einfach. Multipliziere einfach den Preis jedes Produkts mit den verkauften Einheiten, addiere die Verkäufe der verschiedenen Produkte zusammen und voilà, du hast deinen Gesamtumsatz.

Verkaufte Einheiten * Preis pro Einheit = Gesamtumsatz

Ein Verleihgeschäft kann einen ähnlichen Ansatz mit kleinen Anpassungen verfolgen. Ersetze in der Berechnung Verkaufte Einheiten durch Verkaufte Miettage. In den meisten Fällen können Personen ein und dasselbe Mietprodukt für verschiedene Zeiträume mieten. Daher solltest du die Anzahl der verkauften Miettage anstelle der Anzahl der verkauften Mietaufträge verwenden, da ein Auftrag mehrere Miettage umfassen kann.

Der Preis pro Miettag ist der durchschnittliche Wert, den deine Kunden für einen Miettag bezahlen. Der Preis pro Miettag variiert oft je nach Dauer der Anmietung. Daher musst du den Durchschnitt auf der Grundlage deiner historischen Abschlüsse berechnen oder eine geschätzte Zahl verwenden.

Verkaufte Verleihtage * Preis pro Verleihtag = Gesamtumsatz

Einschränkungen für deine Umsatzprognose

Die Menge der Produkte, die du in deinem Bestand hast, bestimmt die höchste Anzahl an Einheiten, die du verkaufen kannst. Wenn du Äpfel verkaufst und zehn Äpfel auf Lager hast, ist das die potenzielle Verkaufsmenge ohne Auffüllung der Lagerbestände.

Das Gleiche gilt für Verleihunternehmen, allerdings mit einer kleinen Abwandlung. Du kannst einen Artikel in deinem Verleihbestand für 28-31 Verleihtage in einem Monat verkaufen.

Begrenzungen verleihen deinen Berechnungen eine realistische Note. Wenn du ein Start-up-Unternehmen bist und nur einen begrenzten Bestand hast, solltest du deine Verkaufsziele realistisch festlegen.

Ausgabenbudget

Das Ausgabenbudget hilft dir zu verstehen, wie viel es kostet, dein Unternehmen zu führen und deine Produkte und Dienstleistungen zu verkaufen. Normalerweise werden die Ausgaben in fixe und variable Kosten unterteilt.

Fixe Kosten

Fixe Kosten sind die Betriebskosten des Unternehmens, die auch ohne einen einzigen Verkauf anfallen. Zu diesen Kosten gehören Gehälter, Miete, Versicherungen, Strom, Wasser, Hausverwaltung, Internetanschluss, Software- und Hardwarekosten und andere obligatorische Kosten, die deinen Betrieb am Laufen halten. Auch Eigenkapitalkosten, wie z.B. Zinssätze und Abschreibungen auf das Anlagevermögen, gelten als Fixkosten.

Variable Kosten

Zu den variablen Kosten gehören die direkten Kosten für den Verkauf deiner Produkte und Dienstleistungen sowie andere Ausgaben, die nicht von Natur aus wiederkehrend sind, wie z.B. Werbekampagnen. Daher stehen diese Kosten in engem Zusammenhang mit dem Umsatzbudget, d.h. die variablen Kosten und der Gesamtumsatz bewegen sich im gleichen Verhältnis zum Umsatzvolumen.

Zu den variablen Kosten gehören in der Regel Produktions- und Akquisitionskosten, Vertriebsrückstellungen und erfolgsabhängige Gehälter (z. B. Boni), Wartungs- und Lagerkosten sowie andere Ausgaben. Die Struktur der variablen Kosten ändert sich je nach Unternehmenstyp stark. Die Ermittlung der variablen Kosten hilft dir, deine Produkte und Dienstleistungen optimal zu bepreisen und dich auf Umsatzspitzen vorzubereiten.

Typische variable Kosten eines Geräteverleihers:

Anschaffungskosten

Um die Anschaffungskosten der Produkte den einzelnen Vermietungen zuzuordnen, müssen sie geschätzt werden. Nehmen wir an, der Kauf eines Produkts kostet 1000 $ für dein Unternehmen. Das Produkt ist von hoher Qualität und sollte bei richtiger Pflege mindestens 200 Tagesmieten überdauern. Daher kannst du schätzen, dass die Anschaffungskosten für eine einzelne Miete $1000 / 200 = $5 betragen.

Wartungskosten

Fast jedes Produkt erfordert nach jeder Miete ein gewisses Maß an Wartung und Pflege. Das kann eine Reinigung, Inspektion oder eine gründliche Wartung sein, bei der auch Verschleißteile ausgetauscht werden. Kommt auf das Produkt an. Rechne daher die Arbeitskosten deines durchschnittlichen Wartungsprozesses und die Kosten für Ersatzteile zu deinen Wartungskosten hinzu.

Sonstige Kosten

Beinhaltet dein Mietprozess weitere Schritte, die zusätzliche Arbeits- oder Materialkosten verursachen? Addiere diese Kosten auch zu den variablen Kosten.

Cashflow-Projektion

Der Zweck der Cashflow-Projektion ist es, den monatlichen Cashflow des Unternehmens zu prognostizieren und die Liquidität des Unternehmens zu bewerten. Die Kapitalflussrechnung zeigt die Geldeingänge und -ausgänge in deinem Unternehmen und gibt Auskunft darüber, ob du genug Geld hast, um Rechnungen, Kreditrückzahlungen, Gehälter und andere Ausgaben zu bezahlen.

Berechne dein monatliches Kassenbudget, indem du die gesamten Zahlungen, die die Kasse verlassen, von den Geldeingängen abziehst.

Eine gesunde Liquidität ist für jedes erfolgreiche Unternehmen unerlässlich. Es ist wichtig, die Cashflow-Projektion proaktiv zu verfolgen, denn selbst ein gesundes Unternehmen kann in eine schwierige Lage geraten, wenn der Cashflow zu lange negativ bleibt. Dies ist besonders wichtig für saisonale Vermietungsgeschäfte.

Marketingbudget

Jedes Unternehmen braucht Marketing, um Kunden zu gewinnen und den Umsatz zu steigern. Selbst die kleinsten Unternehmen sollten einen Marketingplan und ein Budget in ihren Geschäftsplan aufnehmen. Eine gute Praxis ist die Aufteilung des Budgets zwischen strategischem, langfristigem Markenmarketing und reaktivem, kurzfristigem Marketing wie speziellen Verkaufskampagnen.

Ein Marketingbudget ist oft unbestimmter als andere Budgets. Der Grund dafür ist, dass die Summen, die Unternehmen für Marketing ausgeben, im Verhältnis zu ihrem Einkommen stehen. Marketingbudgets hängen stark von der Branche und dem Wettbewerb ab, daher ist es schwierig, eine genaue Zahl zu nennen, wie viel ein Unternehmen für Marketing ausgeben sollte. Manchmal ist es klug, mehr Geld auszugeben, zum Beispiel, wenn du eine Marketingtaktik findest, die gut funktioniert und einen hohen ROI hat. Andererseits ist es manchmal besser, einen Teil der veranschlagten Kosten aufzusparen, um sie dann zu verwenden, wenn es eine natürlichere Nachfrage nach deinen Produkten und Dienstleistungen gibt.

Auf der Grundlage der Verkaufs- und Marketingleistung des Unternehmens sollte die Geschäftsführung das Marketingbudget regelmäßig anpassen, anstatt ein festes Budget für ein ganzes Jahr festzulegen. Besonders saisonale Vermietungsunternehmen sollten ihr Marketingbudget monatlich anpassen und die Investitionen dann tätigen, wenn das Eisen heiß ist.

Gewinnprognose

Du kannst dein Gesamtbudget und deine Gewinn- und Verlustrechnung auf der Grundlage der Umsatzprognose, der Ausgabenprognose und der prognostizierten Kapitalflussrechnung erstellen.

Gesamtumsatz - Umsatzkosten = Bruttogewinn

Bruttogewinn - Sonstige Aufwendungen - Zinsen - Abschreibungen - Steuern = Nettogewinn

Die wichtigste Aufgabe der Gewinn- und Verlustrechnung ist es, dir und deinen Stakeholdern mitzuteilen, ob das Unternehmen rentabel und skalierbar und damit langfristig überlebensfähig ist. Wenn die Zahlen nicht zufriedenstellend aussehen, ist es an der Zeit, den Geschäftsplan oder die Zahlen in deinen Finanzprognosen zu überarbeiten.

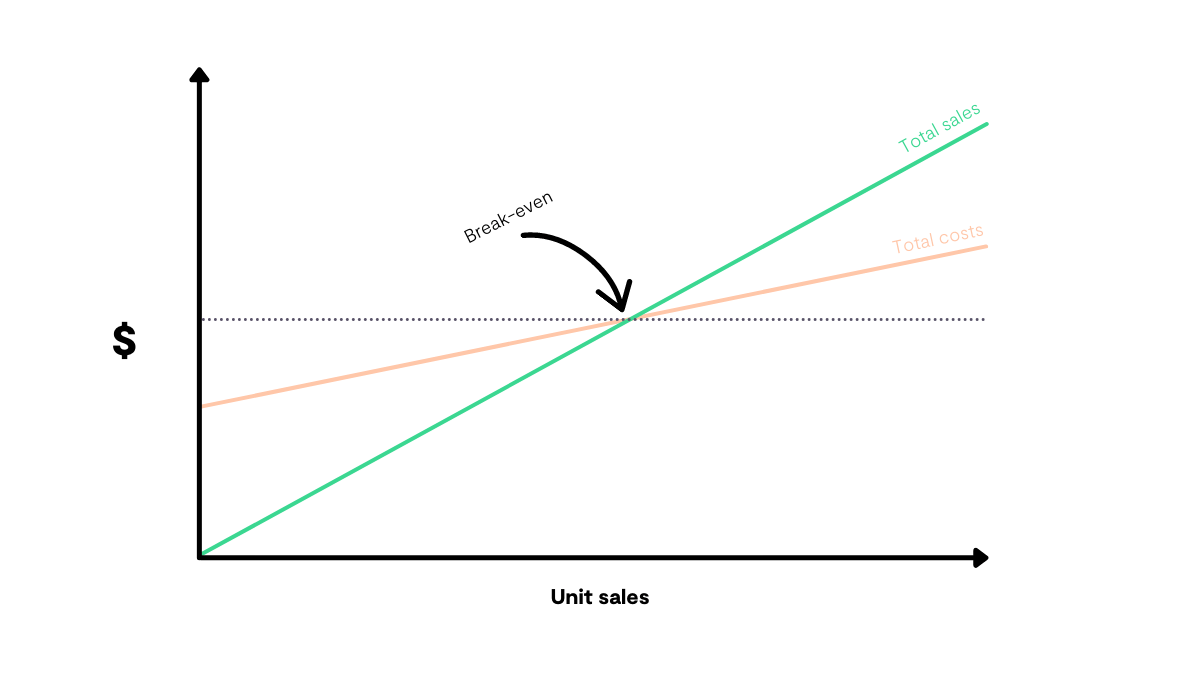

Break-even-Analyse

In den meisten Fällen ist die Gründung eines Unternehmens mit hohen Kosten verbunden. Der Break-even-Punkt im Geschäft ist der Punkt, an dem dein Umsatz die Ausgaben erreicht hat und gleich hoch ist. Das bedeutet, dass du noch keinen Gewinn gemacht hast, aber die anfänglichen Investitionen, die nötig waren, um dein Geschäft zum Laufen zu bringen, zurückgezahlt hast. Die Break-Even-Analyse sagt aus, wie viele Einheiten du verkaufen musst und wie lange es dauert, bis du diesen Punkt auf der Grundlage deiner Umsatz- und Kostenschätzungen erreichst.

Ein Geräteverleih kann den Break-even-Punkt auch für jede einzelne lagerhaltende Einheit berechnen. Das bedeutet, dass du herausfinden musst, wie oft ein einzelner Gegenstand vermietet werden muss, bevor sich die Anschaffungskosten amortisieren. Langfristig hilft dies dabei, die profitabelsten Produkte, Modelle und Kategorien zu erkennen.

Einige Tipps zur Erstellung und Verwendung des Finanzplans

Es lohnt sich, darauf hinzuweisen, dass die Erstellung des Finanzplans kein linearer Prozess ist. Dabei muss zwischen den verschiedenen Abschnitten hin und her gewechselt werden, da die Schätzungen in einem Abschnitt die Prognosen in einem anderen Abschnitt beeinflussen. Wenn du zum Beispiel feststellst, dass deine anfänglichen Umsatzprognosen nicht ausreichen, um den Cashflow zu prognostizieren, musst du deine Umsatz- und Ausgabenbudgets noch einmal überprüfen und anpassen.

Sobald dein Finanzplan fertig ist, solltest du ihn regelmäßig nutzen und überprüfen. Passe die Schätzungen und Zahlen monatlich an und analysiere deine aktuelle Leistung mit der historischen Leistung und den Branchen-Benchmarks. Der Zweck des Finanzplans ist es, dir regelmäßig zu helfen. Es ist ein Werkzeug, das dir hilft, dein Unternehmen zu verwalten, bessere Entscheidungen zu treffen und ständig mehr über dein Unternehmen und sein Umfeld zu erfahren.